Uniswap V3在上线之后,首先吸引人注意力的是通过流动性聚集提高了流动性提供者的资金效率。经过大半年时间的发展,PANews发现曾经可能被忽视的一个特点——可自定义交易手续费,使Uniswap在DEX的交易量中处于近乎垄断的地位。通过分析Uniswap和其它DEX的交易数据,我们发现当前Uniswap V3的优势包括:

• 提供更低的交易手续费,72.31%的交易都发生在0.05%一档手续费的交易对中。

• 由于交易量的提升,0.05%手续费交易对的流动性提供者收益高于0.3%的交易对。

• Uniswap在以太坊上的交易量占比从47.2%升至80.4%,同期,其它DEX的交易总量下降。

• 在USDC/USDT交易对中,Uniswap V3在千亿美元级别的交易中,兑换比例优于Curve。

• Uniswap V3的多链部署也已经开始展现优势,上线Polygon即超越QuickSwap。

Uniswap V3交易量分布:0.05%手续费的交易占据72.31%

在常见的DEX中,一般交易手续费比例为0.3%,而Uniswap V3除了能够通过流动性聚集来提高交易的流动性,减少滑点之外,如今更是通过更低的手续费提高了自己在常规交易中的竞争力。

根据Uniswap V3发生在2022年2月23日的数据,过去7天,交易量超过1万美元的交易对共有45个。其中,手续费比例为0.05%的有15个,主要是ETH与稳定币或稳定币之间组成的交易对;手续费为0.01%的有4个,均为稳定币之间的交易对;手续费比例为0.3%的有20个交易对,包括了常用资产和ETH组成的交易对;手续费比例为1%的交易对有6个,它们的TVL等数据均较低。

从交易量的角度,这45个交易对过去7天的交易量之和为104亿美元。其中,0.05%手续费带来的交易量已经占了绝大多数,过去7天成交量为75.4亿美元,占据总交易量的72.31%。其次为0.3%手续费的交易对,成交量为20.3亿美元,占26.92%。稳定币交易对对应的0.01%手续费的交易量只占了7.73%,而1%手续费的交易量仅有0.5%。

在没有流动性激励计划的情况下,Uniswap V3中的交易量主要来源于手续费比例为0.05%的交易,这在其它DEX甚至是CEX中都难以实现。依靠这种优势,Uniswap可能在DEX中再难遇对手,甚至吸引CEX的一部分交易量。

流动性提供者:手续费0.05%的流动性提供者平均APY高于0.3%一档

在0.05%手续费下,流动性提供者的收益有两种可能,一种是因为收入更少的手续费比例,从而导致自己提供流动性的收益降低,另一种是可能因低手续费引发更多的交易量,使收益增加。

实际情况如何呢?

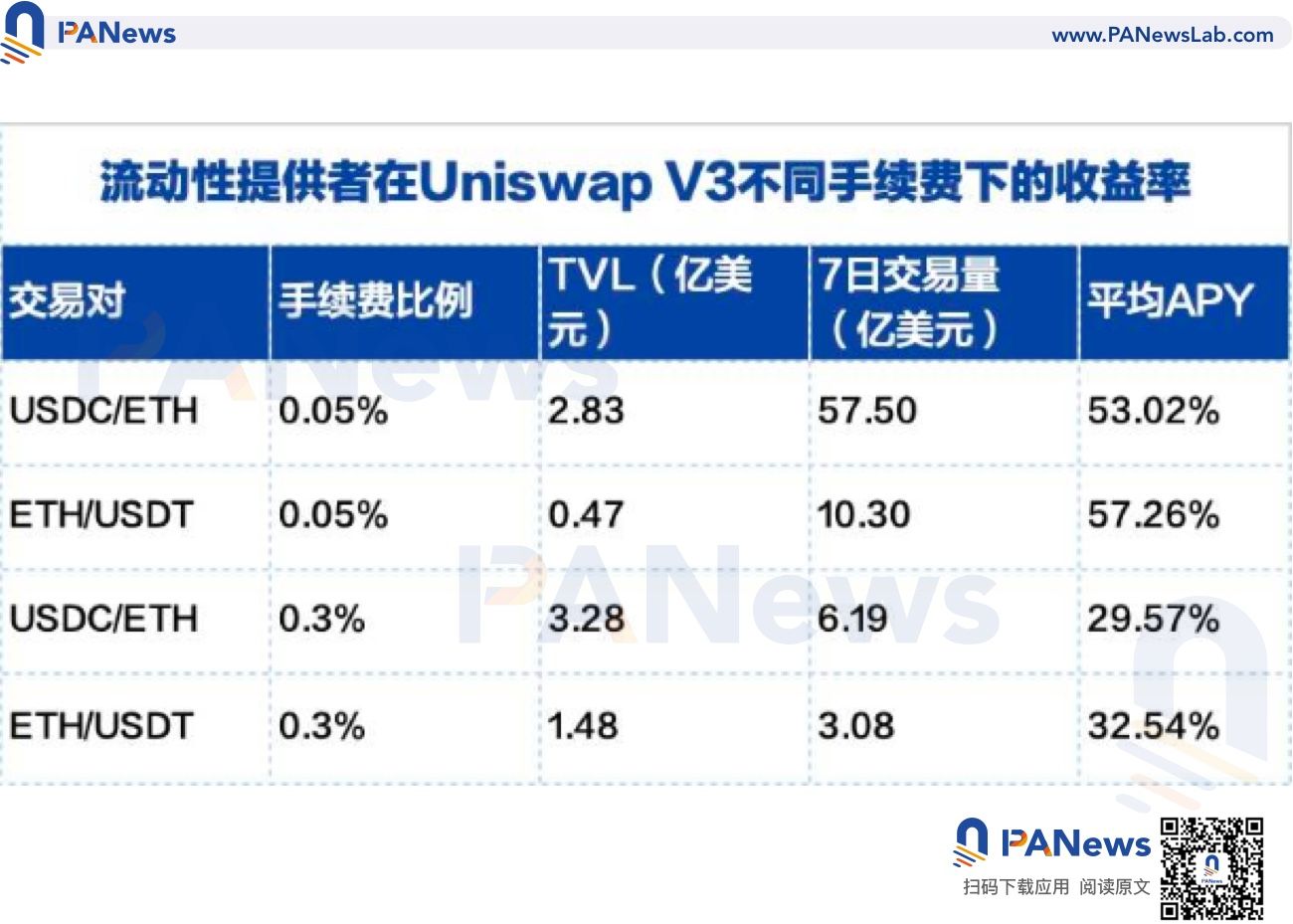

PANews选取交易量最大的USDC/ETH和ETH/USDT在不同手续费比例下的交易情况进行对比。发现0.05%手续费的USDC/ETH交易对在TVL低于0.3%一档的情况下,7日交易量接近0.3%一档的十倍。综合来看,在不考虑流动性分布的情况下,0.05%一档手续费的流动性提供者平均收益率高于0.3%一档。

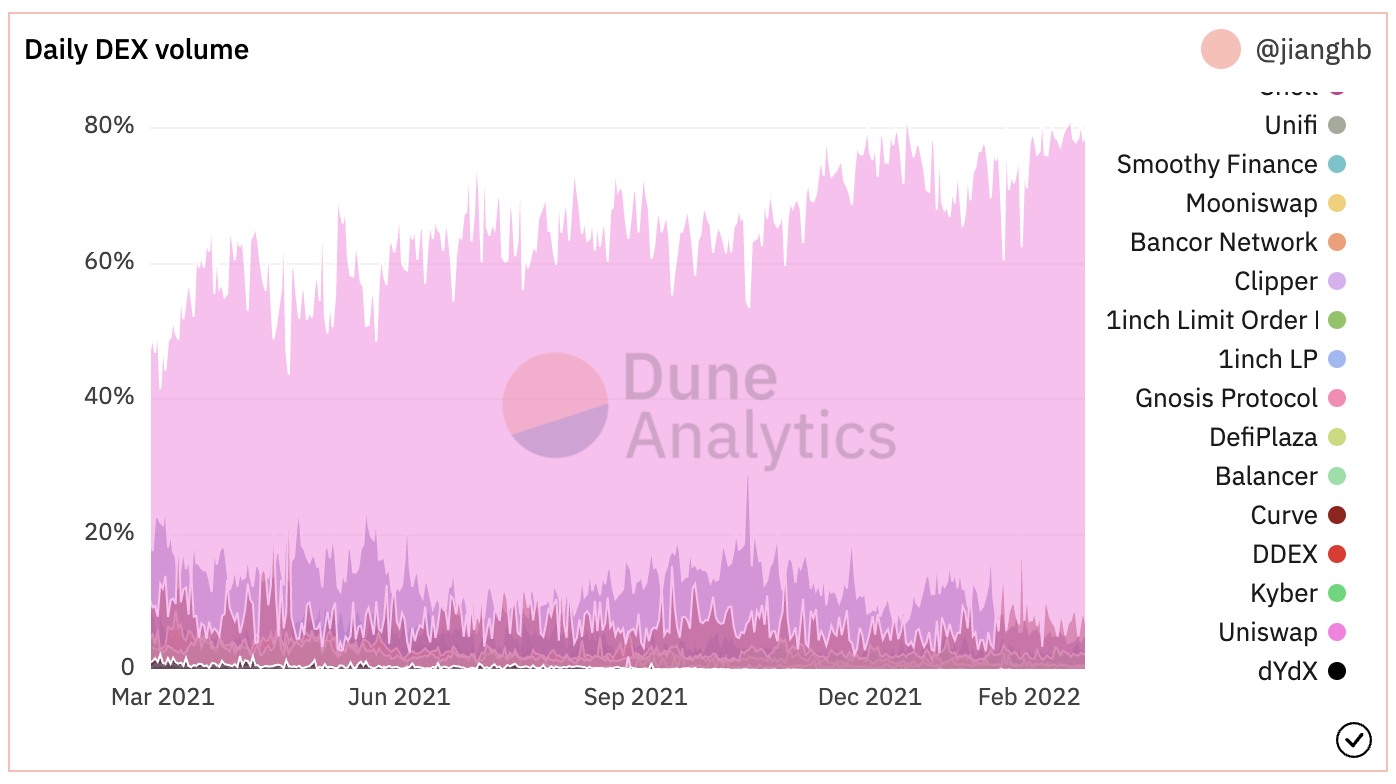

市场占比:Uniswap在以太坊上的交易量占比从47.2%升至80.4%

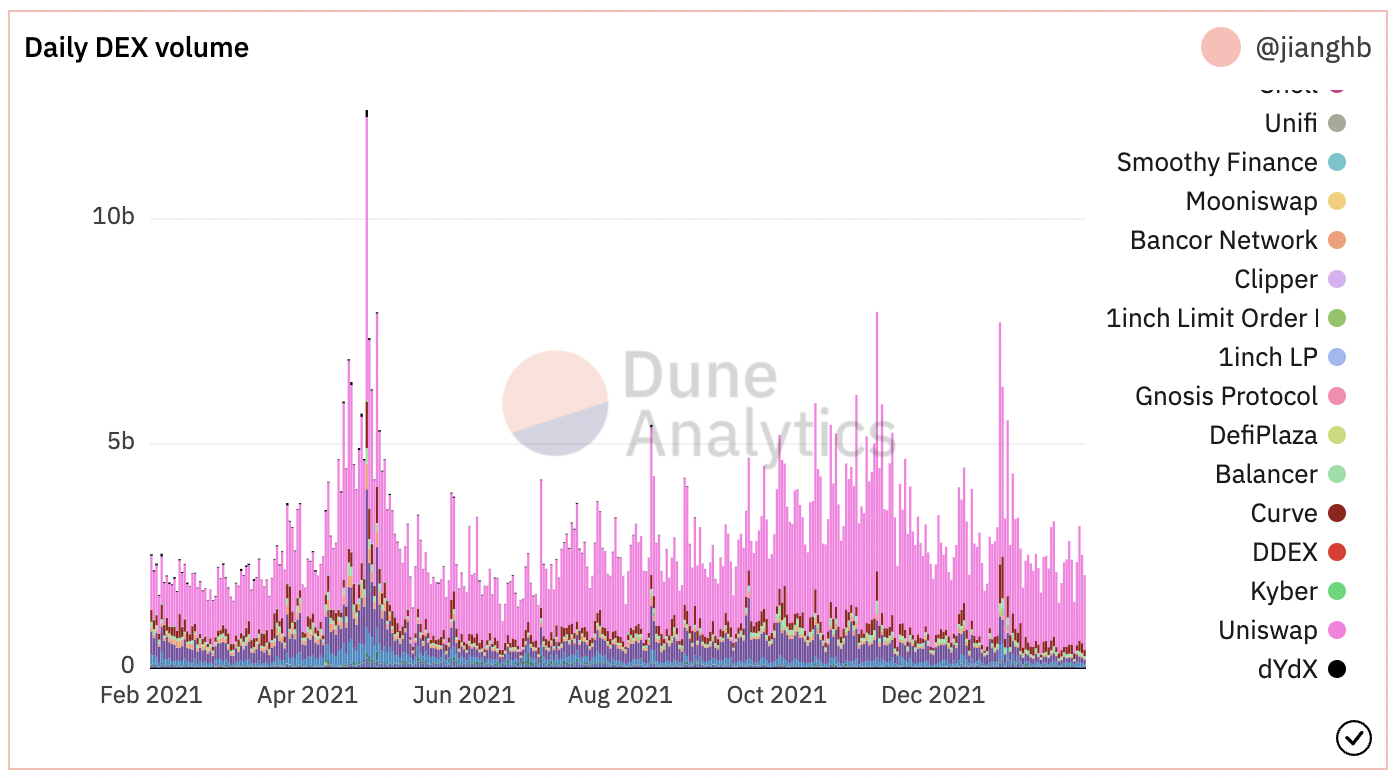

在Uniswap V3之前,Uniswap的优势可能只在于依靠其品牌效应形成的护城河,因此出现了一系列可以相互竞争的DEX。现在,这种局面似乎已经结束,曾经的最强竞争者Sushi已逐渐落寞。从交易量的绝对值上看,除Uniswap外,其它以太坊上的DEX交易量之和也在过去一年里下降。

从交易量占比的角度,Uniswap在以太坊生态DEX中的交易占比已从47.2%升至80.4%。

稳定币交易对:主要稳定币交易优于Curve,整体稳定币交易量低于Curve

此前因为Curve将流动性聚集在小范围内,且通常只需0.05%的交易手续费,从而几乎形成了稳定币以及其它同类资产之间的交易刚需。但是,在Uniswap V3上线之后,使其具有了和Curve相同的优势。如今,在有了足够的流动性之后,0.05%和0.01%手续费的交易可能提供和Curve相当甚至优于Curve的稳定币交易。

根据Uniswap V3的数据,如今协议中的稳定币交易都已转向0.05%和0.01%手续费的交易对。

过去7天,稳定币之间的交易量之和为10.6亿美元,占Uniswap V3总成交量的10.18%。其中,0.05%手续费的交易占据24.06%,而0.01%手续费的交易占据75.94%。

由此可见,Uniswap V3中0.01%手续费的交易已在协议的稳定币交易中占据主要地位。而Curve的交易手续费通常为0.05%,即使在稳定币交易的手续费上也已很难和Uniswap V3相竞争。

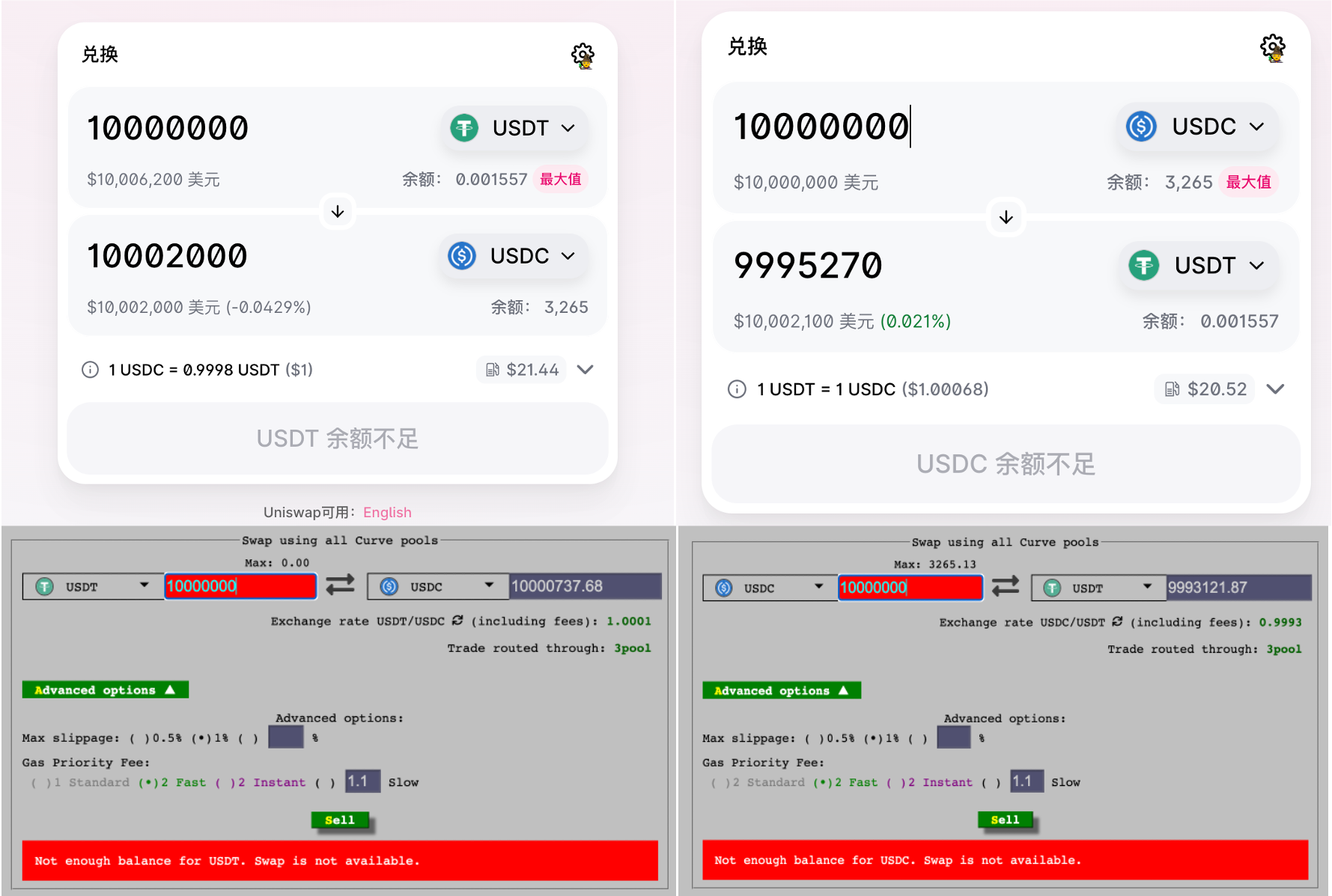

在实际交易中,以1000万USDT和USDC之间的交易为例,Uniswap V3得到的兑换比例优于Curve。在Uniswap V3中,1000万USDT可兑换到10,002,000 USDC,Curve中可兑换到10,000,732 USDC;而Uniswap V3中1000万USDC可兑换到9,995,280 USDT,Curve中可兑换到9,993,122 USDT。

但在上亿美元级别的单次稳定币兑换中,因为Uniswap V3的流动性限制,会带来超过1%的滑点,Curve的兑换比例会优于Uniswap V3。但是整体来看,因为Uniswap V3中稳定币交易的手续费通常为0.01%,从而在除开非常大额的交易外,兑换比例已经优于Curve。

根据Dune Analytics的数据,过去7天,Curve平均每天的交易量为1.78亿美元,Curve的交易量仍高于Uniswap V3的稳定币交易量。而根据2月24日行情波动中的实时数据,因为UST、MIM、LUSD与3pool的交易量较高,Curve的交易量仍然高于Uniswap V3的稳定币交易量,这些资产在Uniswap V3中的交易量均较差;而在USDC与USDT的交易中,Uniswap V3的交易量更高。

多链时代下的Uniswap V3:在Polygon上线即超越QuickSwap

Uniswap V3如今已经上线Polygon、Arbitrum和Optimism。以Polygon为例,Uniswap V3在去年12月上线Polygon之后,已经在短时间内超越了曾经的王者QuickSwap。

在2月17日~2月23日的7天时间里,Uniswap V3在Polygon上每天的平均交易量为9191万美元,QuickSwap每天的平均交易量为5763万美元。而Uniswap V3的TVL为1.14亿美元,QuickSwap为6.75亿美元。Uniswap V3仅依靠QuickSwap 16.89%的TVL就取得了相当于QuickSwap 159%的交易量。

对比两者的交易量分布,Uniswap V3过去7天交易量最高的交易对分别为USDC/WETH、MATIC/USDC、MATIC/WETH、WBTC/WETH,交易手续费均为0.05%。而QuickSwap中交易量最高的交易对分别为USDC/WETH、MATIC/USDC、MATIC/WETH、WETH/USDT,与Uniswap V3高度重合。这就意味着Uniswap V3在与QuickSwap的直接竞争中胜出。

类似的情况也发生在Arbitrum上。Uniswap V3在Arbitrum上的TVL为5944美元,但24小时交易量为5186万美元;其中交易量最高的交易对为ETH/USDC,手续费比例0.05%,TVL 1158万美元,过去7天交易量1.71亿美元。而在Optimism上,可能因为用户依然较少,交易量也较低。

小结

在以太坊上DEX中整体交易量下降的情况下,Uniswap V3迎来上升,市场占比从47.2%升至80.4%。这可能是因为0.05%手续费的交易开始在Uniswap V3中占据主导地位,并吸引了其它DEX的交易量。因为这一点,其它DEX可能很难再与Uniswap进行竞争,而这一切发生在并没有流动性激励的情况下。

在其它市场中,Uniswap依然展现出优势,在稳定币交易中,因为只需0.01%的手续费,在USDT/USDC的兑换中提供优于Curve的兑换比例;在Polygon中,上线即超越曾经的王者QuickSwap。